РАЗВИТИЕ ЛИЗИНГОВЫХ ОПЕРАЦИЙ

В ПРЕДПРИНИМАТЕЛЬСТВЕ

В настоящее время большинство казахстанских предпринимателей в процессе своей деятельности ощущают недостаток финансовых средств. Трудности возникают с обновлением производственных мощностей, покупкой оборудования, внедрением инноваций. В связи с этим, многие предприниматели обращаются за кредитами. Существуют различные виды кредитования: ипотечное, под залог ценных бумаг, под залог партий товара, недвижимости.

Однако, предприятию при необходимости обновления своих основных средств выгоднее брать оборудование в лизинг. Это во многом связано с тем, что отличительной особенностью основных фондов является их многократное использование в процессе производства, сохранение первоначального внешнего вида или формы в течение длительного периода.

Под воздействием производственного процесса и внешней среды основные фонды изнашиваются постепенно и переносят свою стоимость на создаваемый продукт частями. Этот период при приобретении основных средств у передовых производителей оборудования значительно увеличивается, что дает возможность предпринимателю выпускать качественную продукцию, оплачивая при помощи лизинга стоимость оборудования постепенно. При этом экономия средств по сравнению с обычным кредитом на приобретение основных средств доходит до 10% от стоимости оборудования за весь срок лизинга, который составляет, как правило, от одного года до пятнадцати лет.

Нынешняя экономическая ситуация в РК, по мнению экспертов, благоприятствует развитию лизинга. Форма лизинга примиряет противоречия между предприятием, у которого нет средств на модернизацию, и банком, который неохотно предоставит этому предприятию кредит, так как не имеет достаточных гарантий возврата инвестированных средств. Лизинговая операция выгодна всем участвующим: одна сторона получает кредит, который выплачивает поэтапно, и нужное оборудование; другая сторона — гарантию возврата кредита, так как объект лизинга является собственностью лизингодателя или банка, финансирующего лизинговую операцию, до поступления последнего плана. /1/

В этой связи проблема развития лизинга в системе инвестиционных процессов в Республике Казахстан, в условиях набирающей темпы роста экономики Казахстана является актуальной и требует дополнительного изучения.

Лизинговый бизнес в предпринимательстве и инвестиционном процессе Казахстана определяется прежде всего самими объектами лизинга, представляющими собой элементы активной части основных фондов — машины, оборудование, транспортные и другие средства.

В течение последних трех десятилетий популярность лизинга резко возросла; вместо того, чтобы занимать деньги для покупки, компании берут в лизинг огромное количество оборудования, многие компании берут в лизинг свое имущество, а различные магазины — здания и склады. Даже предприятия коммунальных услуг обратились к лизингу, т. к. для них все труднее становится брать деньги в кредит.

Развитие лизинга в Казахстане, обусловлено так же, неблагоприятным состоянием парка оборудования: значительный удельный вес морально устаревшего оборудования, низкая эффективность его использования, необеспеченность запасными частями и т. д.

Лизинг в предпринимательстве объединяет элементы внешнеторговых, кредитных и инвестиционных операций.

Цель работы — рассмотреть развитие лизинговых операций в предпринимательстве.

Практическая значимость исследования, заключается в экономической необходимости проведения научного исследования, которое может быть рассмотрено как шаг, направленный на исследование проблем активного использования лизинга в предпринимательстве. Практическая значимость анализа развития лизинговых операций на базе международного опыта в рамках нарастающей тенденции развития производства и необходимости обновления основных средств будет увеличиваться по мере все большего вхождения Казахстана в мировую экономическую систему.

Переход к рыночной экономике поставил перед предпринимателями ряд проблем, главной из которых является добиться конкурентоспособности, сокращения неплатежеспособности, сложностей поиска поставщиков сырья, материалов и ограниченности финансовых ресурсов.

Законодательство о финансовом лизинге основывается на Конституции Республики Казахстан и состоит из Закона Республики Казахстан «О финансовом лизинге», Гражданском Кодексе и иных нормативных правовых актов Республики Казахстан. /2,3,4/

«Лизинг — вид инвестиционной деятельности, при которой лизингодатель обязуется передать приобретенный в собственность у продавца и обусловленный договором лизинга предмет лизинга лизингополучателю за определенную плату и на определенных условиях во временное владение и пользование на срок не менее трех лет для предпринимательских целей». /3/ При этом передача предмета лизинга по договору лизинга должна отвечать одному или нескольким из следующих условий:

— передача предмета лизинга в собственность лизингополучателю;

— срок лизинга превышает 75 процентов срока полезной службы предмета лизинга;

— текущая (дисконтированная) стоимость лизинговых платежей за весь срок лизинга превышает 90 процентов стоимости передаваемого предмета лизинга.

Термин «лизинг» происходит от английского слова «to lease» – арендовать, брать в аренду. /5/ Лизинг получил широкое распространение в индивидуально развитых странах, где его доля в общем объеме производственных инвестиций составляет: в США – 25%, в Западной Европе – 12-19%, в Японии – 8%, в Австралии – 31%. В то же время более трети всех продаж оборудования на Западе финансируется через лизинг. /6,7/

Лизинг представляет собой промежуточную форму между кредитованием и прямым инвестированием, и суть его заключается в предоставлении средств производства на условиях краткосрочной, среднесрочной или долгосрочной аренды.

Формы лизинга /3/:

1) внутренний лизинг. При осуществлении внутреннего лизинга лизингодатель и лизингополучатель являются резидентами Республики Казахстан;

2) международный лизинг. При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Республики Казахстан.

Виды лизинга, согласно Казахстанского законодательства /3/:

— возвратный лизинг — разновидность лизинга, при котором продавец продает предмет лизинга лизингодателю с условием получения данного предмета лизинга в лизинг в качестве лизингополучателя:

— вторичный лизинг — разновидность лизинга, при котором предмет лизинга, оставшийся в собственности лизингодателя в случае прекращения или расторжения договора лизинга, передается в лизинг другому лизингополучателю;

— банковский лизинг — разновидность лизинга, в котором в качестве лизингодателя выступает банк;

— полный лизинг — разновидность лизинга, при котором техническое обслуживание предмета лизинга и его текущий ремонт осуществляются лизингодателем;

— сублизинг — разновидность лизинга, при котором лизингополучатель (сублизингодатель) передает третьим лицам (сублизингополучателям) во временное владение и пользование для предпринимательских целей за плату и на срок в соответствии с условиями договора сублизинга имущество, полученное ранее от лизингодателя по договору лизинга и составляющее предмет лизинга;

— чистый лизинг — разновидность лизинга, при котором техническое обслуживание предмета лизинга и его текущий ремонт осуществляются лизингополучателем.

Рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции.

Лизинг классифицируется по: отношению к арендуемому имуществу; типу финансирования лизинговой операции; типу лизингового имущества; составу участников лизинговой сделки; типу передаваемого в лизинг имущества; степени окупаемости лизингового имущества; особенностям рынка, где проводятся лизинговые операции; отношению к налоговым, таможенным и амортизационным льготам; порядку лизинговых платежей. /8,9,10/

По способу финансирования различают следующие виды лизинга:

— лизинг, финансирующийся за счет собственных средств лизингодателя;

— лизинг, финансирующийся за счет привлеченных средств (средств инвесторов);

— раздельно финансирующийся лизинг, частично финансирующийся лизингодателем;

Лизинг различают по объему обслуживания передаваемого в лизинг имущества:

— чистый лизинг, если все обслуживание передаваемого в лизинг имущества берет на себя лизингополучатель;

— лизинг с полным набором услуг, когда на лизингодателя возлагается полное обслуживание арендуемого имущества;

— лизинг с частичным набором услуг, когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества;

Лизинг различают по продолжительности:

— краткосрочный лизинг, сроком до 1 года;

— среднесрочный лизинг, сроком от 1 до 3 лет;

— долгосрочный лизинг, сроком более 3 лет. /10/

Лизинг классифицируют по целевому назначению: действительный лизинг; фиктивный лизинг, т.е. преследуется цель получения большей прибыли за счет налоговых и амортизационных льгот.

Лизинговые операции различают в зависимости от условий амортизации:

— лизинг с полной амортизацией и соответственно с выплатой полной стоимости объекта лизинга;

— лизинг с неполной амортизацией, и, следовательно, с неполной выплатой стоимости арендуемого имущества арендатором.

Лизинг различают – по степени окупаемости:

— лизинг с полной окупаемостью, при котором в ходе срока действия одного договора происходит полная выплата лизингодателю стоимости арендуемого имущества;

— лизинг с неполной окупаемостью, когда в течении срока лизинга окупается только часть арендуемого имущества.

Лизинг классифицируют по характеру взаимодействия участников:

— Классический лизинг — трехсторонняя лизинговая операция (поставщик — лизингодатель — арендатор).

— Возвратный лизинг. При возвратном лизинге, сталкиваясь с проблемой недостатка финансовых активов, арендатор может передать основные средства в собственность лизингодателю с последующей их арендой. В этом случае арендатор возвращает часть денежных средств, затраченные ранее на приобретение капитальных товаров и в тоже время продолжает ими пользоваться, выплачивая при этом надлежащую арендную плату, включающую стоимость проведения лизинговой операции и часть получаемых в ее ходе налоговых льгот.

— Сублизинг, при котором большая (доля по стоимости) сдаваемого в лизинг актива берется в аренду у третьей стороны (инвестора). /11/

Лизинг различают по намерениям участников: срочный лизинг — одноразовый (на один срок) лизинг или возобновляемый лизинг — продлевающийся по истечении первого срока контракта.

Лизинг различают по составу его участников:

— Прямой лизинг, при котором собственник имущества самостоятельно передает его в лизинг. Прямой лизинг может быть только двухсторонним и организуется двумя участниками: лизингодателем и арендатором, однако в большинстве случаев, лизинговые операции являются многосторонними отношениями.

— Косвенный лизинг — когда в лизинговой операции помимо лизингодателя и лизингополучателя участвуют другие хозяйственные субъекты. Косвенный лизинг можно классифицировать как:

— трехсторонний лизинг. Классическая, трехсторонняя лизинговая операция (поставщик — лизингодатель — арендатор) представляется, как передача арендатору предмета лизинга происходит через посредника — лизингодателя. Поэтому, выделяют трех основных участников: лизингодателя, арендатора и продавца, передаваемых в лизинг активов. Лизингодатель, приобретает предмет лизинга и предоставляет его в аренду арендатору. Выполнению действий лизингодателя, в большей степени, подчинена организация лизинговой операции. При этом, продавец, продает лизингодателю активы, которые арендатор, получает у лизингодателя в аренду.

— многосторонний лизинг — с числом участников от 4 до 7 и более (лизинг с участием внешних инвесторов, субарендаторов и т.д.) В многостороннем лизинге присутствуют второстепенные участники, обслуживающие лизинговые отношения: банк, кредитующий приобретение предметов лизинга лизингодателем и обслуживающий лизинговую операцию; страховая компания, страхующая арендуемое имущество; «внешние инвесторы», финансирующие лизинг; посредники (в том числе и финансовые), предоставляющие дополнительные услуги в подготовке и проведении лизинговой операции. Все они обеспечивают стабильность подготовки и проведения лизинговой операции.

Лизинг классифицируют по организационным формам управления /10/:

В зависимости от состава участников лизинга, разделяют: управление прямым или косвенным лизингом.

В зависимости от количества управляемых участников, аналогично классификации по количеству участников, различают:

1) в прямом лизинге: управление только двухсторонним лизингом;

2) в косвенном лизинге:

— управление трехсторонним лизингом;

— управление многосторонним лизином.

Кроме того, в зависимости от состава участников лизинга и количества управляемых в лизинге участников, формы управления лизингом можно классифицировать по организаторам управления:

1) в прямом лизинге:

— при двухстороннем лизинге (только лизингодатели): финансовая лизинговая компания; торговая организация; рентинговая корпорация; оптово-сбытовая фирма; предприятие (фирма);

2) в косвенном лизинге:

— при трехстороннем лизинге (только лизингодатели): коммерческий банк; иное финансово-кредитное учреждение (не банк); финансовая лизинговая компания; специализированная лизинговая компания;

— при многостороннем лизинге (лизингодатели и другие участники): брокерская лизинговая компания; трастовая корпорация; финансово-кредитные учреждения финансирующие сделку.

Лизинговые платежи — платежи, совершаемые арендатором в пользу лизингодателя за арендуемое имущество. Все лизинговые платежи можно классифицировать по 4 признакам:

По форме платежа: денежные платежи, когда расчет производится за счет денежных средств, компенсационные платежи, когда расчеты производятся либо товарами, либо путем оказания встречной услуги лизингодателю; смешанные платежи, когда наряду с денежными выплатами допускаются платежи товарами или услугами.

В зависимости от применяемого метода начисления лизинговых платежей различают /12/:

— платежи с финансированной общей суммой. Арендная плата в этом случае включает амортизационные отчисления от стоимости арендуемого оборудования, плату за пользование заемными средствами, сумму комиссионного вознаграждения лизингодателю за организацию лизинговой операции и плату за предоставленные им дополнительные услуги, связанные с техническим обслуживанием предмета лизинга;

— платежи с авансом (депозитом), когда арендатор сначала предоставляет лизингодателю аванс, до момента или в момент подписания лизингового соглашения, в установленном размере, а затем, после подписания акта приемки-передачи предмета лизинга в эксплуатацию, выплачивает, посредством периодических взносов в пользу лизингодателя, общую сумму лизингового платежа за вычетом суммы аванса (депозита);

— минимальные лизинговые платежи, представляющие собой сумму всех лизинговых платежей, которые должен произвести Арендатор за весь период лизинга, а также сумму, которую он должен уплатить, если намерен приобрести в собственность после окончания срока лизинга;

— неопределенные платежи, расчет которых базируется на некотором уровне установленной в соглашении процентной ставки определенной на каком либо основании. В основу расчетов может быть положена ставка рефинансирования, сумма прибыли полученной от реализации, произведенной на арендованном оборудовании продукции, процентная ставка по связанному с лизингом кредиту, и другие параметры.

По периодичности выплат выделяют:

— периодические платежи (ежегодные, ежеквартальные, ежемесячные), уплачиваемые по согласованному сторонами графику, который прилагается к лизинговому соглашению;

— единовременные платежи, применяемые в сочетании с периодическими взносами, в случае если предусмотрена выплата лизингодателю аванса.

По способу уплаты лизинговых платежей различают:

— платежи с равными долями, предусматривающие одинаковые по размерам платежи арендатора лизингодателю, в течение всего срока лизинговой операции;

— платежи с увеличивающимися размерами, применяемые в основном лизингодателями, с устойчивым финансовым положением, когда на начальном этапе лизинга арендатору удобнее вносить арендную плату небольшими взносами, а затем, по мере освоения оборудования и наращивания темпов выпуска производимой на нем продукции, увеличивать размеры разовых комиссионных вознаграждений в рамках всей лизинговой операции;

— платежи с уменьшающимися размерами (ускоренные платежи), используемые арендаторами с устойчивым финансовым положением, когда в начальный период лизинга арендатор предпочитает погасить большую часть своей задолженности. С учетом финансового состояния и платежных возможностей арендатора в соглашении могут устанавливаться различные способы уплаты лизинговых платежей.

Лизинг различают по секторам рынка, где он проводится /13/:

— Внутренний лизинг, когда все участники лизинговой операции являются резидентами одной страны.

— Внешний (международный) лизинг. К международному лизингу относят те операции, в которых хотя бы один из ее участников не является резидентом страны, в которой осуществляется лизинговая операция, или же все участники лизинга представляют разные страны. К этому же виду лизинга относят и операции, проведенные лизингодатели и арендаторы одной страны, если хотя бы одна из сторон осуществляет свою деятельность, имея совместный капитал с зарубежными партнерами. Внешний лизинг в свою очередь разделяют на:

— экспортный лизинг; при экспортном лизинге зарубежной стороной является сторона арендатора и предназначенное для лизинга оборудование вывозится из страны на условиях экспортного контракта;

— импортный лизинг; при импортном лизинге зарубежной стороной является лизингодатель, и оборудование поставляется в страну арендатора на условиях импортного контракта;

— транзитный лизинг, при котором все участники находятся в разных странах.

Лизинг различают – по типу арендуемых активов /8/:

— лизинг движимого имущества (машинно-технический лизинг);

— лизинг недвижимого имущества (долгосрочная аренда зданий и сооружений) в котором относительно видов недвижимости выделяют:

— лизинг недвижимости производственного назначения;

— лизинг недвижимости непроизводственного назначения.

Предметом лизинга могут быть здания, сооружения, машины, оборудование, инвентарь, транспортные средства, земельные участки и любые другие. В свою очередь, предметом лизинга не могут быть ценные бумаги и природные ресурсы.

Законодательными актами могут быть установлены иные ограничения на использование в качестве предмета лизинга отдельных категорий вещей и земельных участков. Предмет лизинга, оставшийся в собственности лизингодателя в случае прекращения или расторжения договора лизинга, может быть использован лизингодателем для последующей передачи в лизинг другому лизингополучателю.

Экономическая сущность лизинга делает его применение наиболее эффективным в условиях нехватки собственных финансовых средств у предприятий и высокой стоимости банковского кредита и позволяет эффективно модернизировать и диверсифицировать производство.

Лизинг во многих странах мира широко используется и считается наиболее целесообразным способом организации предпринимательской деятельности. В Казахстане же, несмотря на определенную активность, еще только определяются пути и формы его развития.

Предпосылками развития лизинга в Казахстане послужила экономическая ситуация. Предпринимательская деятельность столкнулась с проблемой устаревания материально- технической базы и отсутствия дополнительных финансовых средств. При этом, отечественные предприниматели остро нуждаются в машинно-техническом импорте из стран ближнего и дальнего зарубежья, в поставках техники с отечественных заводов-изготовителей, но не имеют возможности самостоятельно оплачивать полную стоимость этой техники из-за отсутствия средств и трудностей в получении кредита. /14/

Для ускоренной реконструкции устаревшей материально-технической базы производства особое значение приобретает лизинг.

В условиях, когда большинство предприятий имеют ограниченные источники для финансирования обновления технико-технологической производственной базы, с одной стороны, а банки подошли к необходимости осуществления капиталовложений в реальный сектор, при этом надежно гарантированных, — с другой, финансовый лизинг является нужным связующим звеном, удовлетворяющим интересы обеих сторон.

Простая лизинговая сделка имеет следующий вид:

Лизинговая операции – это операция, отличающаяся довольно сложной организацией. Во многих сделках имеют место как минимум три контракта: между арендатором и арендодателем; между поставщиком и арендодателем; между арендодателем и его банком. /15/

Обычно перед началом сделки производится тщательный анализ клиента, в который входит: оценка клиента по его способности выплатить арендные платежи и по его предварительным доходам от использования арендуемого оборудования; оценка товаров (спрос на них с точки зрения возможной перепродажи). Если это международный лизинг, то особенно важны: выбор валюты контракта, оценка риска изменения курса валюты, таможенный режим арендатора, налог на фирму, применяемый к арендодателю, наличие соглашений о неприменении двойного налогообложения между странами, защита права собственности иностранного арендодателя в стране арендатора.

При лизинге с дополнительным привлечением средств особенно остро встают вопросы залогового права, страхования, различного рода гарантий. Важны также вопросы предоставления технических гарантий производителем.

Существуют три варианта приобретения оборудования при лизинге /16/:

1) арендодатель платит поставщику и передает арендатору право пользования;

2) арендатор может договориться о поставке оборудования и тут же продать его арендодателю (но поставщику платит арендатор);

3) арендодатель назначает арендатора своим агентом по заказу товара у поставщика.

В первом варианте арендодатели часто не хотят, чтобы поставщик был поставлен в известность о переуступке, так как они опасаются, что это может сказаться на их взаимоотношениях. Во втором варианте арендодатель должен быть уверен, что покупка сделана правильно, т. е. что товар нигде не заложен, не обложен комиссиями и т. д. В третьем случае надо учитывать, что если арендатор действует как агент, то он будет отвечать в случае банкротства арендодателя.

Арендодатель должен быть уверен, что как только поставщик поставит товар, арендатор будет готов принять его, следить за ним и платить за него аренду. Поэтому лизинговая компания особенно заинтересована в тесном сотрудничестве с арендатором и в заключении так называемых «соглашений» с ним. На протяжении всего контракта лизинговая компания осуществляет контроль за правильным использованием оборудования.

При постоянном и тесном сотрудничестве предпринимателей с лизинговыми компаниями возможно заключение соглашений по предоставлению «лизинговый линии» (lease-line). /17/ Эти соглашения аналогичны банковским кредитным линиям и позволяют арендатору брать дополнительное оборудование в лизинг без заключения каждый раз нового контракта. В лизинге очень важна гарантия того, что к концу контракта оборудование будет иметь определенную остаточную стоимость. Для этого существует система страхования остаточной стоимости. Погашение лизинговых обязательств может происходить как в денежной, так и в другой форме. При лизинге используются элементы бартерной сделки. В счет арендных платежей идет товар, производимый арендатором (нефть, алмазы, кожа и т. д.). Но здесь нужно привлекать третью сторону, которая будет заниматься продажей этих товаров за свободно конвертируемую валюту.

Развитие лизингового бизнеса является для Казахстана одним из наиболее перспективных направлений активизации инвестиционного процесса, а также мощным импульсом технического перевооружения производства и динамичного развития экономики. Потребность предпринимателей в таком финансовом продукте как лизинг обусловлена необходимостью в приобретении и модернизации основных средств. Соответственно, на развитие лизинга влияет ориентированность предприятий на рынке и экономики в целом на инвестиции в основные фонды. Инвестиции предопределяют общий рост экономики, что дает возможность создавать накопления и потреблять их в будущем.

Как показывают статистические данные, объемы основных фондов в экономике Казахстана на конец 2010 г. оценивались в сумму 26,4 трлн. тенге, на конец 2014 года – уже 47,0 трлн. тенге, прирост составил 78%. /18/

Однако рост основных фондов по балансовой стоимости выглядит не настолько динамичным — за пять лет они выросли только на 40%. Настораживает ежегодное увеличение степени износа основных фондов, который в 2010 г. составлял менее трети (32,5%), в 2014 г. почти половину (47,1%) стоимости основных средств. Необходимо отметить, что объемы амортизации не балансируются адекватными объемами ввода новых основных средств. В течение последних трех лет коэффициент обновления только снижался и в 2014 г. составил 10,2%, а стоимость новых основных средств, введенных в эксплуатацию в 2014 г., оказалась ниже показателя предыдущего года на 184 млрд. тенге или 3,7%. /19/

Анализ статистики показывает, что основным источником долгового финансирования для предпринимателей остаются кредиты банков. При этом для банков не всегда выгодно выдавать долгосрочные кредиты и, в частности, кредиты на приобретение основных средств, т.к. чаще всего основным источником средств для самих банков выступают депозиты, которые население предпочитает не открывать на долгие сроки. /18 /

В 2010-2014 гг. банки наращивали объемы кредитования экономики и предпринимательского сектора. За пять лет ежегодные объемы кредитов на бизнес-цели выросли в 2,4 раза с 3,3 трлн. тенге до 8,0 трлн. тенге. Кредиты на приобретение основных фондов достигли максимального значения в 2013 г., составив 536 млрд. тенге или 8,8% от общей суммы кредитов на бизнес-цели. И как показала статистика, именно эта группа кредитов, первой пострадала от сокращения ликвидных средств в Банках второго уровня: в 2014 г. кредиты на основные средства сократились до 477 млрд. тенге, а их доля до 5,9%. /19/

Если сопоставить объемы кредитов банков на основные фонды и объемы ввода новых основных фондов в эксплуатацию, становится очевидно, что банки не удовлетворяют в полной мере потребность компаний в долгосрочном финансировании. В этой ситуации государство вынуждено предпринимать меры, чтобы стимулировать банки выдавать «длинные деньги» через обусловленное фондирование за счет Национального фонда или Республиканского бюджета или субсидирование ставки вознаграждения по кредитам на инвестиционное цели.

К примеру, в 2014-2015 гг. государством в банках было размещено 200 млрд. тенге для кредитования малого и среднего бизнеса обрабатывающей промышленности, из них не менее 50% банки должны направить именно на приобретение предпринимателями основных средств. Субсидирование осуществляется только по кредитам, которые не менее чем на 70% используются на инвестиционные цели. За 2010-2014 таких кредитов было выдано более 1 трлн. тенге.

В такой ситуации, развитие лизинговых операций в предпринимательстве становится необходимость для внедрения альтернативных видов финансирования на приобретение основных фондов помимо кредитования, которые будут выгодны участникам рынка. Итак, оптимальным решением является лизинг – «вид инвестиционной деятельности, по которой лизингодатель обязуется передать приобретенный в собственность у продавца и обусловленный договором лизинга предмет лизинга лизингополучателю за определенную плату и на определенных условиях во временное владение и пользование на длительный срок для предпринимательских целей». /8/

Лизинг выполняет для компании целый ряд функций: финансовая, производственная, сбытовая, функция использования налоговых и амортизационных льгот.

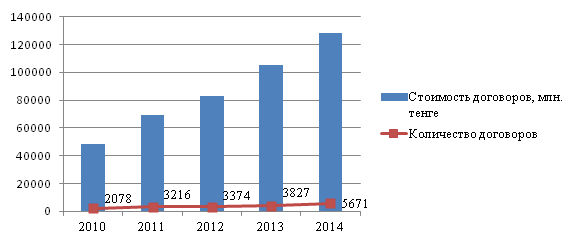

Развитию рынка лизинга в Казахстане способствует интерес, как со стороны покупателей, так и поставщиков. «По данным обследования предприятий, осуществляющих лизинговую деятельность, которое было проведено Комитетом по статистике Министерства национальной экономики Республики Казахстан, в 2014 году общая стоимость договоров финансового лизинга составила 128,6 млрд. тенге.

Количество новых сделок лизинговых компаний в 2014 году превысило 5600 штук. Ежегодно рынок показывает рост, благодаря чему за последние пять лет годовая стоимость договоров увеличилась в 2,67 раза, количество договоров – в 2,73 раза (рисунок 1) ». /18,19/

Рисунок 1 — Количество и стоимость договоров финансового лизинга по годам /18,19/

Примечание: Информация с официального сайта комитета статистики РК: http://stat.gov.kz

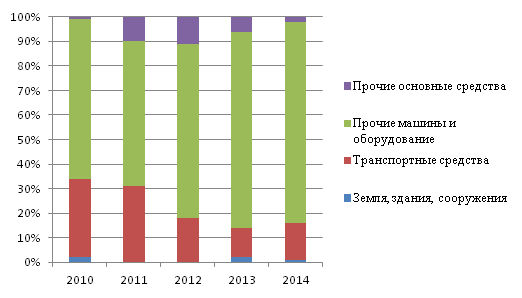

В структуре рынка по предметам лизинга основную долю занимают сектора, финансируемые государственными лизинговыми компаниями. В первую очередь это сельскохозяйственная техника и скот, машиностроительное и металлургическое оборудование, а также медицинская техника. Так, доля прочих машин и оборудования в 2014 году составила 83% от общего объема сделок. Частные лизинговые компании чаще всего конкурируют в секторах автотранспорта и строительной техники, которые хоть и имеют небольшую долю в сравнении с финансируемыми госкомпаниями отраслями, но являются ключевыми для рынка, доля автотранспорта в 2014 году составила 15 % (рисунок 2). /18,19/

Рисунок 2 – Распределение стоимости договоров финансового лизинга

по предметам лизинга /18,19/

Наиболее привлекательными отраслями являлись сельское, лесное и рыбное хозяйство — 58% от общей стоимости договоров финансового лизинга, обрабатывающая промышленность — 11%, транспорт и складирование — 10%, информация и связь — 7%, здравоохранение и социальные услуги — 3%. /18,19/

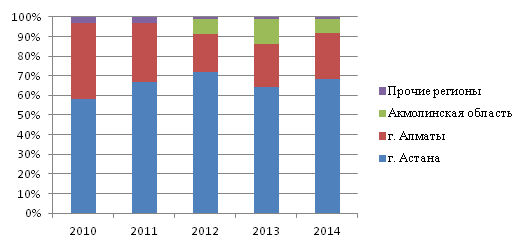

В 2014 году наиболее активными были лизинговые организации городов Астаны, Алматы и Акмолинской области, стоимость договоров лизинга которых составила, соответственно, 67,4%, 23,1% и 7,3% в общереспубликанском объеме (рисунок 3). /18,19/

Рисунок 3 — Распределение стоимости договоров финансового лизинга

по отраслям экономики /18,19/

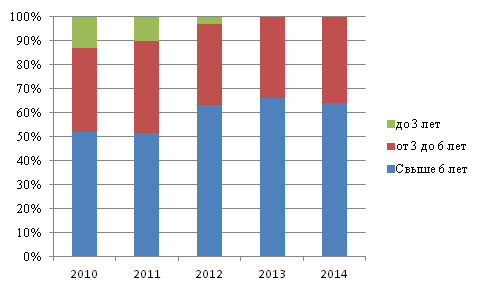

Лизинг является преимущественно источником долгосрочного финансирования предпринимателей для приобретения основных средств. По данным за 2014 год 64% средств по лизингу были привлечены на срок более 6 лет, 36% — от 3 до 6 лет (рисунок 4). /18,19/

Рисунок 4- Распределение стоимости договоров финансового лизинга

по отраслям экономики /18,19/

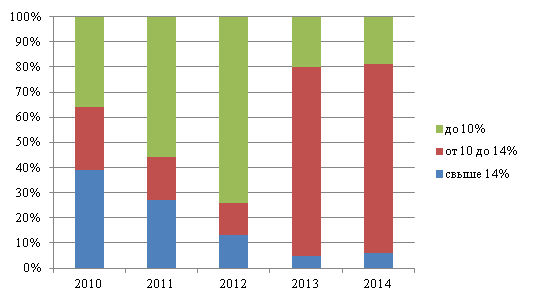

Оставаясь источником сравнительно дешевого финансирования до 2012 года, в последние годы финансовый лизинг подорожал. В 2013-2014 годах 75% договоров были подписаны по ставке от 10% до 14%, менее 20% — поставке до 10% (рисунок 5). /18,19/

Рисунок 5 — Распределение договоров финансового лизинга

по ставкам вознаграждения /18,19/

Из диаграммы видно, что в структуре новых сделок наблюдается снижение доли малого и среднего бизнеса с 81% в 2013 году до 73% в 2014 году.

Это объясняется потерей динамики роста суммы новых сделок, преимущественно финансирующего именно эту категорию клиентов. Без учета государственных компаний доля малого и среднего бизнеса в структуре объема новых сделок составила 40%. Для отдельных игроков этот сегмент является ключевым, однако в целом участники рынка проявляют достаточную гибкость, и структура сделок из года в год может меняться значительно.

Три компании с государственным участием: «БРК-Лизинг», «КазАгроФинанс» и «КазМедТех» по объемам нового бизнеса стали лидерами в 2014 году. При этом государственные лизингодатели в основном работают в секторах, где активность частных лизинговых компаний остается невысокой. Ставится задача, в том числе с помощью инструментов лизинга, поддержать отдельные отрасли экономики. /19,20/

Безоговорочным лидером рынка является «КазАгроФинанс». На данный момент это единственная компания, имеющая крупные объемы новых лизинговых сделок в сфере сельского хозяйства. На долю «КазАгроФинанс» приходится порядка 70% нового бизнеса в 2014 году и 74% совокупного текущего портфеля. По итогам 2014 года рост лизингового портфеля «КазАгроФинанс» составил порядка 30% в сравнении с предыдущим годом.

«БРК-Лизинг» осуществляет поддержку бизнеса в рамках программы «Производительность-2020», компания ориентирована на инвестирование в крупномасштабные проекты, которые соответствуют стратегии индустриально-инновационного развития страны. При этом приоритет отдается обрабатывающей промышленности, проектам в области производственной и транспортной инфраструктуры.

«БРК-Лизинг» во многом обеспечивает представленность сегмента промышленности в структуре рынка лизинга, в особенности сектора машиностроительного и металлургического оборудования. В прошлом году компания существенно увеличила объем нового бизнеса, став одним из ключевых драйверов рынка. Однако при этом наблюдалось сокращение портфеля в целом.

«КазМедТех» финансирует приобретение медицинской техники больницами. Этот сегмент лизингового рынка пока является малоосвоенным другими игроками. Увеличение лизингового портфеля компании в 2014 году составило 70% после двукратного роста в 2013 году — это связано отчасти с тем, что компания работает на рынке сравнительно недавно.

Помимо работы вышеперечисленных госкомпаний, Правительство Казахстана содействует развитию финансового лизинга и повышению его доступности в рамках Единой программы поддержки и развития бизнеса «Дорожная карта бизнеса 2020» через инструмент субсидирования ставки вознаграждения, а также через АО «Фонд развития предпринимательства «Даму», которое размещает финансовые средства в частных лизинговых компаниях для дальнейшего финансирования субъектов малого и среднего бизнеса на льготных условиях. По состоянию на август 2015 года субсидированием было охвачено 227 договоров лизинга стоимостью 11,6 млрд. тенге. За счет средств Фонда «Даму» было профинансировано 294 предприятия на сумму 8,1 млрд. тенге. /18,20/

Таким образом, лизинг благодаря своим преимуществам увеличивает свое присутствие на рынке финансовых услуг в Казахстане. Лизингодатели наращивают объемы финансируемых сделок, а предприниматели чаще обращаются за лизингом при покупке основных средств. Повышение коэффициента уровня изношенности основных фондов должно подстегнуть предпринимателей, а также государство к более широкому применению этого финансового инструмента.

В целях дальнейшего развития лизингового бизнеса в Республике Казахстан и ее регионах, необходимо осуществление ряда мероприятий /21/:

— выделение из государственного бюджета средств на финансирование высокоэффективных инвестиционных проектов с использованием операций финансового лизинга;

— совершенствование нормативноправовой базы, обеспечивающей защиту правовых и имущественных интересов участников лизинговых сделок;

— разработка и внедрение налоговых льгот для субъектов лизинга;

— содействие созданию новых компаний, специализирующихся на лизинге: дорожно-строительного и строительномонтажного оборудования, оборудования для производства материалов и оборудования для различных государственных служб (дорожной службы, морского, речного, автомобильного транспорта, авиационной техники, племенного скота и многолетних насаждений, машин и оборудования в агропромышленный комплекс).

С развитием лизингового бизнеса в Республике Казахстан появится уникальная возможность провести модернизацию предпринимательской деятельности, внедрить новые технологии и производства, развить малое и среднее предпринимательство, создать сервисные центры и способствует долгосрочному экономическому росту.

Расчет лизинговых платежей согласно методическим рекомендациям Министерства финансов РК: «В связи с тем, что с уменьшением задолженности по кредиту, полученному лизингодателем для приобретения имущества — предмета договора лизинга, уменьшается и размер платы за используемые кредиты, а также уменьшается и размер комиссионного вознаграждения лизингодателю, если ставка вознаграждения очень часто устанавливается сторонами в процентах к непогашенной (несамортизированной) стоимости имущества, целесообразно осуществлять расчет лизинговых платежей в следующей последовательности» /19,22/:

1) Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга.

2) Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам.

3) Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты.»

Изучение состояния лизинга позволяет выделить основные группы оборудования, сдаваемого в лизинг: транспортное (транспортные самолеты, автомобили, морские суда, железнодорожные вагоны и т. п.); оборудование связи (радиостанции, спутники, почтовое оборудование и т. п.); сельскохозяйственное оборудование; строительное (краны, бетономешалки и т. п.) и многое другое.

Одним из существенных преимуществ лизинга, по сравнению с другими способами инвестирования, является также то, что предпринимателю предоставляются не денежные ресурсы, а непосредственно средства производства. В результате предприниматель может немедленно приступить к выпуску продукции, пользующейся спросом на рынке, и к оказанию услуг, а из полученных доходов рассчитываться с лизингодателем.

Каждая сторона лизинговой сделки имеет ряд выгод.

Так, лизингодатель имеет следующие выгоды /23,24/:

— наличие амортизационных и налоговых льгот способствует взаимовыгодному заключению лизинговых соглашений путем уменьшения размера лизинговых платежей и установления взаимовыгодного графика их выплат;

— лизингодатель имеет льготное налогообложение не только по уплате корпоративного подоходного налога, полученного им от реализации договора лизинга, но и по налогу на добавленную стоимость при выполнении лизинговых услуг;

— лизингодатель легче получает кредиты в банке и в других кредитных организациях под меньший процент;

— лизинг обеспечивает высокий уровень дохода лизингодателю вследствие интенсивной эксплуатации техники пользователем;

— снижение риска лизингодателя заключается и в невозможности неограниченного манипулирования предметом лизинга, невозможности использовать его не по назначению.

Лизингополучатель имеет следующие выгоды:

— предмет лизинга отражается на балансе его собственника — лизингодателя и не числится на балансе лизингополучателя, что не увеличивает его активы и освобождает от уплаты налога на имущество. Также это позволяет улучшить балансовые показатели лизингополучателя (рентабельность, коэффициент соотношения между заемными и собственными средствами) и в связи с этим создает возможность для получения дополнительных заемных средств;

— лизинг предоставляет лизингополучателю широкие возможности выбрать предмет лизинга, соответствующий его требованиям (цена, технико-экономические показатели, уровень конкурентоспособности, сроки поставки);

— лизингополучателю предоставляются производственные мощности, которые требуются для расширения производства и выпуска продукции, пользующейся спросом на рынке;

— для лизингополучателя формируются условия, когда предмет лизинга начинает использоваться для производственных целей раньше, чем осуществится его выкуп;

— лизинг позволяет обновить (приобрести) оборудование, имея 1/3 средств (или даже меньше) для его приобретения;

— лизинг совершенствует технологический уровень производства, обеспечивает повышение технического эксплуатационного уровня продукции предпринимателя, выводит его продукцию в разряд конкурентоспособных;

— лизинг дает возможность лизингополучателю расширить производство и наладить обслуживание предмета лизинга без необходимости привлечения заемных средств;

— у лизингополучателя высвобождаются средства для вложения в другие виды активов;

— в балансе лизингополучателя поддерживается оптимальное соотношение собственного и заемного капитала;

— лизинговые платежи выплачиваются после установки, наладки и пуска оборудования в эксплуатацию;

— лизинговые договоры могут предусматривать проведение дополнительных услуг со стороны лизингодателя (монтаж, ремонт, наладка);

— лизингополучатель имеет возможность координировать затраты на производство;

— лизинг позволяет уменьшить налогооблагаемую базу путём оптимизации налоговых отчислений;

лизинговые платежи относятся на издержки производства лизингополучателя и соответственно снижают налогооблагаемый доход;

— лизингополучателю проще получить оборудование по финансовому лизингу, чем ссуду на его приобретение, так как имущество, передаваемое в лизинг, выступает в качестве залога;

— моральное и физическое старение предмета лизинга уменьшается, так как первоначальное имущество не приобретается в собственность, а берется во временное пользование;

— уменьшается риск возникновения убытков при освоении новой техники;

— лизингополучатель в ряде стран имеет также таможенные льготы, что уменьшает реальную стоимость предмета лизинга и увеличивает его доход;

— оплата лизинговых платежей по договорённости с лизингодателем возможна в виде товаров и услуг, производимых на взятом в лизинг оборудовании.

Продавец предмета лизинга имеет следующие выгоды /25/:

— лизинг способствует росту продаж оборудования;

— реализация предмета лизинга косвенно влияет на рост производства;

— лизинг расширяет круг потребителей, помогает завоевывать новые рынки сбыта;

— лизинг снижает необходимость хранения запасов готовой продукции;

— ускоряет оборачиваемость капитала.

Государство имеет следующие выгоды /20,26/:

— происходит естественный процесс импортозамещения;

— развивается отечественный бизнес;

— происходит уравновешивание частных и общественных интересов;

— лизинг улучшает финансовое состояние товаропроизводителей;

— лизинг становится инструментом интенсивного развития национальной экономики и повышения ее конкурентоспособности на мировом рынке;

— лизинг активизирует инвестиционный процесс в экономике;

— лизинг является средством для ускорения процесса воспроизводства и внедрения достижений научно-технического прогресса;

— лизинг способствует привлечению зарубежных государственных и частных инвестиций в страну;

— лизинг увеличивает налоговые поступления в бюджет за счет активизации производства и предпринимательства в целом.

В лизинговой сделке обычно участвуют несколько субъектов /25/:

Лизингодатель — физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

Продавец имущества (поставщик) — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи.

Банк (или другое кредитное учреждение), предоставляющее средства на приобретение предмета договора. /24,25/

На рынке лизинговых услуг можно выделить и специальные субъекты, такие как:

Страховые компании, осуществляющие страхование всевозможных рисков, возникающих при лизинговой сделке: страхование имущества лизингодателя, кредитов, предоставляемых лизингодателю кредитным учреждением, от возможных рисков неплатежей и многое другое.

Любой из субъектов лизинга может быть резидентом Республики Казахстан, нерезидентом Республики Казахстан, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством Республики Казахстан.

Причиной широкого распространения лизинга в развитых странах мира является ряд его преимуществ перед обычной ссудой или кредитом /7, 24/:

а) Лизинг предполагает 100%-ное кредитование и не требует немедленного начала платежей. При использовании обычного кредита для покупки имущества предприятие должно было бы около 15% стоимости покупки оплачивать за счет собственных средств. При лизинге контракт заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору, либо позже.

б) Гораздо проще получить контракт по лизингу, чем ссуду. Особенно это относится к мелким и средним корпорациям. Некоторые лизинговые компании даже не требуют от арендатора никаких дополнительных гарантий. Предполагается, что обеспечением сделки служит само оборудование. При невыполнении арендатором своих обязательств лизинговая компания сразу же забирает свое имущество.

в) Лизинговое соглашение более гибко, чем ссуда. Ссуда всегда предлагает ограниченные сроки и размеры погашения. При лизинге арендатор может рассчитывать поступление своих доходов и выработать с арендодателем соответствующую, удобную для него схему финансирования. Платежи могут быть ежемесячными, ежеквартальными и т. д., суммы платежей могут отличаться друг от друга. Иногда погашение может осуществляться после получения выручки от реализации товаров, произведенных на оборудовании, взятом в лизинг. Ставка может быть фиксированной и плавающей.

г) Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянного обновления своего парка оборудования.

д) В случае лизинга арендатор может использовать сразу гораздо больше производственных мощностей, чем при покупке. Временно высвобожденные благодаря лизингу деньги, он может пустить на какие- либо другие цели.

е) Так как лизинг долгое время служил средством реализации продукции и развития производства, то государственная политика, как правило, направлена на поощрение и расширение лизинговых операций.

ж) Преимущества учета арендуемого имущества. Основными принципами Евролиза (Leaseurope — ассоциация европейских лизинговых компаний) по учету лизинговых операций является опубликование арендатором своих финансовых обязательств, вытекающих из лизинговых соглашений. /25/

з) Международный валютный фонд не учитывает сумму лизинговых сделок в подсчете национальной задолженности, т. е. существует возможность превысить лимиты кредитной задолженности, устанавливаемые Фондом по отдельным странам.

Так же есть и недостатки лизинга /9,27/:

— Если оборудование взято в финансовый лизинг и оно с течением времени устарело до окончания действия лизингового договора, то лизингополучатель продолжает платить арендные платежи до конца контракта.

— При оперативном лизинге риск устаревшего оборудования ложится на арендодателя, который вынужден брать за это большую плату с лизингополучателя.

— Еще одним недостатком финансового лизинга является то, что в случае выхода оборудования из строя, платежи производятся в установленные сроки, независимо от состояния оборудования.

— Если объектом лизингового договора является крупный и уникальный объект, то в связи с большим разнообразием условий арендных сделок подготовка договоров об их лизинге требует значительного времени и средств.

Основная цель управления лизинговыми операциями с позиций лизингополучателя является привлечение медицинской организацией заемных средств с минимальным потоком платежей по выплатам за поставку медицинской техники. Система управления лизингом у лизингодателя ставит цель получения максимальной и гарантированной прибыли приобретенной и переданной в лизинг медицинской техники.

Процесс управления лизингом в медицинской организации выполняется по следующим двум этапам:

— определение объекта лизинга;

— определение типа лизинга медицинской техники, по которой будет совершена сделка: рыночная стоимость медицинской техники приобретаемой в лизинг; страна, которая производит медицинской технику, являющуюся объектом лизинга; степень развития рынка лизинговых услуг в регионе, в стране, государственная поддержка специализированной лизинговой компании; эффективность использования привлеченной медицинской техники, после заключения лизингового договора; существующий опыт реализации лизинговых операций по аналогичной медицинской технике.

При выборе вида лизинга медицинская организация учитывает механизм приобретения медицинской техники, который сводится к трем вариантам:

— медицинская организация передает право выбора медицинской техники лизинговой компании, которая после приобретения передает его медицинской организации на оговоренных условиях лизинга. Этот вариант используется при выборе внешнего лизинга;

— медицинская организация самостоятельно делает выбор необходимой ей медицинской техники в лизинг и производителя этой техники, а лизинговая компания оплачивает ее стоимость и передает эту медицинскую технику в использование медицинской организации на условиях лизинга. Этот вариант принципиально применим и к возвратному лизингу;

— лизинговая компания дает медицинской организации права своего агента при заказе предполагаемой медицинской техники у ее производителя и после его приобретение передает приобретенную им технику медицинской организации на оговоренных условиях лизинга. Этот вариант используется при внутреннем виде лизинга.

Таким образом, согласование с лизинговой компанией деталей по лизинговой сделке является наиболее ответственным этапом управления лизинговыми операциями, который определяет эффективность как конкретной лизинговой сделки, так и управление лизингом в предпринимательстве.

На этом этапе управления организацией поставки медицинской техники в лизинг рассматриваются следующие аспекты:

— бюджет по лизинговой операции;

— сроки лизинга медицинской техники;

— условия страхования медицинской техники;

— график, по которому осуществляются лизинговые платежи;

— форма лизинговых платежей по поставкам медицинской техники;

— условия закрытия лизинговой операции при банкротстве медицинской организации;

— система штрафов за просрочки платежей по графику;

— контроль за своевременным исполнением платежей по поставке медицинской техники в лизинг;

— оценка эффективности организации поставки медицинской техники в лизинг /27/.

При реализации целей управления организации поставками медицинской техники в лизинг необходимо учитывать, что многие нормативно-правовые нормы его регулирования еще не доведены до международных стандартов и поэтому в ряде случаев необходимо ориентироваться на мировой опыт с адаптацией к особенностей хозяйственной деятельности в Республике Казахстан.

Весь процесс управления организацией поставки медицинской техники основывается на данных эффективности лизинга.

Основным критерием эффективности осуществления лизинга медицинской техники состоит из двух элементов: максимальное снижение расходов медицинских организаций на приобретение медицинской техники по лизингу и получение прибыли за счет использования этой техники.

При государственном финансировании расходов по лизингу, первый элемент эффективности управления лизингом медицинской техники складывается из следующих частей:

— экономия оплаты оставшейся части стоимости медицинской техники по стоимости на момент их передачи во владение;

— экономия частичной оплаты медицинской техники в год ее получения;

— внесение арендной платы за лизинг медицинской техники также от их стоимости на момент передачи их в использование;

— экономия от беспроцентных кредитов при поставках медицинской техники в лизинг.

Второй элемент эффективности лизинговых поставок выражается следующими значениями:

— отдача цены этой услуг от предоставления услуг с использованием полученной медицинской техники на тенге расходов при получении этой медицинской техники в лизинг;

— производство дополнительных медицинских услуг при использовании медицинской техники, поставленной по лизингу.

Выгода участников лизинговых поставок медицинской техники должны подчиняться приведенным показателям эффективности лизинговой операции, в другом случае они будут противоречить основной цели использования схемы лизинговых поставок медицинского оборудования — оказанием финансовой поддержки казахстанским медицинским организациям в приобретении новой медицинской техники.

При определении основных перспектив развития казахстанского лизинга в обязательном порядке следует учитывать положительный международный опыт, подвергая его критическому анализу с точки зрения возможности применения в условиях конкретной экономической системы.

Лизинг позволяет относительно быстро и недорого заменить оборудование, что способствует подъему отечественного производства. Это, в свою очередь, приведет к занятости населения, росту экономики.

Лизинг благодаря своим преимуществам увеличивает свое присутствие на рынке финансовых услуг в Казахстане. Лизингодатели наращивают объемы финансируемых сделок, а предприниматели чаще обращаются за лизингом при покупке основных средств. Повышение коэффициента уровня изношенности основных фондов должно подстегнуть предпринимателей, а также государство к более широкому применению этого финансового инструмента.

Таким образом, в настоящее время в Казахстане, с помощью лизинговых операций, предпринимателям можно решить ряд проблем, в том числе: приобрести основные средства; приобрести инновационное оборудование; обновить средства производства для предприятий всех форм собственности; эффективно использовать вложенные средства в работу предприятий; развить наиболее эффективные направления производства через систему заключения лизинговых договоров; привлечь средства зарубежных инвесторов через поставки оборудования по лизингу и др.

ЗАКЛЮЧЕНИЕ

Лизинг можно рассматривать не только как инвестиционную деятельность, но и как одну из форм кредита и как обыкновенную куплю-продажу в зависимости от роли участников лизинговой сделки. С точки зрения изготовителя лизинг является разновидностью продажи, с точки зрения лизингополучателя — формой заемного финансирования, а с точки зрения лизинговой компании — формой кредита.

Лизинг способствует реализации стратегии и программы индустриально-инновационного развития; не требует большого начального капитала; стимулирует рост производства в регионах.

Лизинг позволяет разрешить противоречие между необходимостью использования в условиях предпринимательства современной техники и быстрым ее моральным старением. Он стимулирует вложение отечественного и иностранного капитала в развитие различных отраслей хозяйства.

В предпринимательстве лизинг — это возможность быстрее добиться конкурентоспособности, выйти из кризиса и обеспечить стабильное развитие. Предприниматели все чаще обращаются к лизингу, как к одному из немногих доступных для них и эффективных способов привлечения основных средств.

В настоящее время в Казахстане, с помощью лизинговых операций, предпринимателям можно решить ряд проблем, в том числе: приобрести основные средства; приобрести инновационное оборудование; обновить средства производства для предприятий всех форм собственности; эффективно использовать вложенные средства в работу предприятий; развить наиболее эффективные направления производства через систему заключения лизинговых договоров; привлечь средства зарубежных инвесторов через поставки оборудования по лизингу и др.

На сегодняшний день к числу наиболее выгодных вариантов относится аренда медицинского оборудования или его приобретение в лизинг. Возможность взять в лизинг медицинское оборудование может быть полезна любому медицинскому учреждению, работающему на территории Республики Казахстан. Условия лизинга, как правило, являются более гибкими, чем при кредитовании, и организация может сделать график платежей наиболее удобным для себя.

Таким образом, лизинг является важным источником долгосрочного и среднесрочного финансирования предпринимательства.

Механизм лизинга обеспечивает дополнительный приток финансирования в производственный сектор, способствуя увеличению внутреннего производства, росту продаж основных активов и развитию финансовых механизмов, доступных предпринимателям.

Список используемой литературы

- Газман В.Д Финансирование и секьюритизация. М.: Изд-во ГУ ВШЭ, 2011. — 472 с.

- Конституция Республики Казахстан (Принята на референдуме 30 августа 1995 г. Вступила в силу 5 сентября 1995 г. Внесены изменения и дополнения 7 октября 1998 г., 21 мая 2007 г., 2 февраля 2011 г.).

- Закон Республики Казахстан от 5 июля 2000 года № 78-II «О финансовом лизинге».

- Гражданский Кодекс Республики Казахстан ((с изменениями и дополнениями по состоянию на 26.07.2016 г.) См. о внесении изменений в настоящий Кодекс: Закон РК от 2 августа 2015 года № 342-V (вводятся в действие с 1 января 2018 года); Закон РК от 16 ноября 2015 года № 406-V (вводится в действие с 1 января 2017 года)).

- Ковалев В.В. Лизинг. Финансовые, учетно-аналитические и правовые аспекты. М.: Проспект, 2014.- 460 с.

- Григорьева И.М. О понятии лизинговых отношений // Вестник Академии права и управления. -2013. № 30. С. 167-172.

- Журавлева И.А. Налоговые преференции лизинга: зарубежный опыт и практика //Журнал «Международный бухгалтерский учет».- 17 (311), 2014. – С. 53-61.

- Некмашева Л. Лизинг для предпринимателя: — Москва, «Экономика», 2010.- С. 215-218

- Корнийчук Г.А. Договоры аренды, найма и лизинга. М.: Дашков и Ко, 2010.- 158 с.

- Абуханова А.Т., Гаписова Г.А., Алиева Н.У. Лизинг. Основные понятия и определения // Экономика и социум. 2014. № 4-1 (13). –С. 157-160.

11.Тавасиев А.М. Банковское дело. Серия: бакалавр, базовый курс — М.: Юрайт, 2013.-656 с.

- Цыганова А., Буренин В. Инновационный лизинг. М.: МГИМО-Университет, 2013.- 200 с.

- Лаврушин О.И. Основы банковского дела. М: КноРус, 2012.-392 с.

- Асылов А.Б. Особенности лизинга в Казахстане//Бизнес и право — 2010, С 12-15.

- Бельский А.А. Лизинг в системе арендных отношений: правовые и экономические вопросы // Евразийский юридический журнал. 2015. № 2 (81). –С. 200-201.

- Алексеева Т.О.. Ким В.О. Коллизионные вопросы правового регулирования международного финансового лизинга // Новые возможности юридической специализации: перспективные научно-практические разработки и исследования/ Сб. ст. Сер. «Стандарты образования», 2015. — С. 49-54.

- Костерина Т.М. Банковское дело. Серия: бакалавр, базовый курс-М.: Юрайт, 2013.336 с.

- Данные Агентства по статистике РК. Инвестиции в Республике Казахстан. А., 2015:http://stat.gov.kz/faces/homePage;jsessionid=Z7NWY1sTsV6cdTnGPNTQwyxqByLkSLY2rFh6Z3bgfMLrhmHDGzTh!2146501910!-2052769833?_afrLoop=17471958408168450#%40%3F_afrLoop%3D17471958408168450%26_adf.ctrl-state%3D6usrwbiw6_4

- http://economy.gov.kz/ru/

- Айманова Л.Б., Айтекенова Р. К. Развитие лизинга в Казахстане? -Алматы: АГУ им. Абая, 2012. — С. 27-32.

- http://kodeksy-kz.com/norm_akt/source-Президент/type-Указ/732-13.01.2014.htm Концепция по вхождению Казахстана в число 30-ти самых развитых государств мира. Указ Президента Республики Казахстан от 17 января 2014 г. №732.

- Маркова О.М., Мартыненко Н.Н., Рудакова О.С., Сергеева Н.В. банковские операции. М.: Юрайт, 2012. — 544 с.

- Букирь М.Я. Кредитная работа в банке: методология и учет. М.: КноРус, 2012. — 240 с.

- Абрацумова С.В., Гдадков И.С. Международный лизинг как альтернативный способ привлечения иностранного капитала // Лизинг. 2014. № 9. — С.50-52.

- Воротникова И.В., Оситнянко О.Г. Актуальные проблемы лизинга // Научное обозрение. 2014. № 8-3.- С. 1035-1037.

- Инновации на финансовых рынках: коллект. Моногр. / Н.И. Берзон, Е.А. Буянова, В.Д. Газман и др.; под научн. Ред. Н.И. Берзона, Т.В. Тепловой. М.: Изд. Дом Высшей школы экономики, 2013. – 420 с.

- Ларионова Н.И., Ялялиева Т.В., Плешанова Д.А. Лизинг, как инвестиционный инструмент в период кризиса // Вестник Поволжского государственного технологического университета. Серия: Экономика и управление. 2015. № 3 (27). С.91-102.

Авторы: Гриценко А., Курманов М.